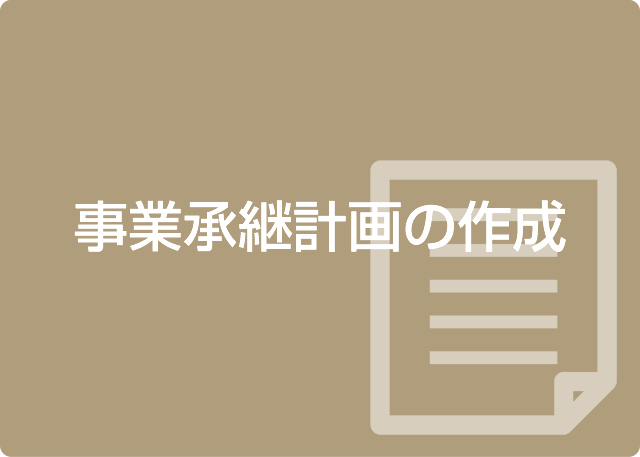

事業承継といっても何から手を付けて行けばよいのか、どういった選択肢があるのかわからない、といった方が多いと思います。ここではまず事業承継のおおまかな流れをご説明します。

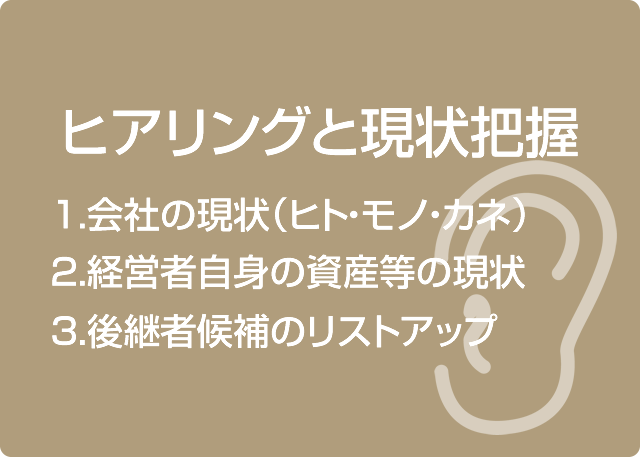

まずは現経営者の想いを聞かせてください。会社の創業者にとって、或いは先代から会社を引継ぎ今まで順調に業績を伸ばして来た現経営者にとって、会社は我が子同然、特別な思い入れがあります。これだけは譲れないという会社に対する想いもあるでしょう。これらの想いを丁寧に聞き取り、次の世代に受け継いでいくことが、事業承継の第一歩だと私は考えます。

次に会社の現状、社長の資産状況、後継者候補を把握した上で事業承継の方法を選択していきます。

あらゆる状況を考慮したうえで承継方法と後継者を決定した後に、中長期の経営計画に事業承継の時期や具体的な対策を盛り込んだ「事業承継計画書」の作成を行います。

1.関係者の理解

2.後継者教育

3.株式・財産の分配

4.個人保証・担保の処理

1.関係者の理解

2.後継者教育

3.株式・財産の分配

4.個人保証・担保の処理

1.M&Aに対する理解

2.仲介機関への相談

3.会社売却価格の算定と会社の磨きあげ

4.M&Aの実行

5.ポストM&A

事業承継の方法には、親族内承継、親族外承継(従業員等)、M&Aの3つがあります。それぞれのポイントとメリット、デメリットを理解したうえで承継方法を選びましょう。

現経営者さまの息子、娘およびその配偶者など親族を後継者とするケース。事業承継の約半数と最も多いケースです。

| メリット | デメリット |

|---|---|

|

|

Point.1

親族でも本人の意思はしっかり確認しておく

親族への承継とはいえ、本人への意思確認は重要です。社長は息子(娘)が継いでくれるものだと思い込んでいたが、土壇場で本人にその意思がなかった、というようなことがないように。普段から現経営者と後継者の間でのコミュニケーションはしっかりとっておくことが重要です。

Point.2

後継者の教育

現経営者はさまざまな経験を積み、現在の会社を育ててこられたかと思います。経営に必要な能力は短期間で身につくものではありません。

できるかぎり早い時期から社内外での教育を通し経験を積み、段階的に権限を委譲していくことが望まれます。

Point.3

後継者への自社株式、事業用資産の集中

後継者が安定して経営をしていくためには事業用資産や自社株式(2/3以上が望ましい)を集中させて承継することが重要です。

事業用資産や自社株式を承継させるには後継者による事業用資産の買い取り、および相続税、贈与税など多額の資金が必要となりがちです。

この問題は早い時期からの専門家のアドバイスをもらい計画的に行うことが重要です。

また自社株式が分散している場合には可能なかぎり買い取りを行うと同時に株式の分散を防ぐ必要があります。

これには会社法の譲渡制限規定をもうけることが有効です。

Point.4

後継者以外の相続人への配慮

後継者への事業用資産、自社株式の集中の際に注意しなければいけないのが、後継者以外の相続人への配慮です。生前贈与や遺言を用いて集中させる場合も相続人の遺留分(最低限度の資産承継の権利)の制約があります。これには議決権制限株式の利用や経営承継円滑化法の「民法の特例」を活用することも有効です。

共同創業者や優秀な若手従業員等が後継者となる場合です。

| メリット | デメリット |

|---|---|

|

|

Point.1

後継者へのアナウンスと意思確認

従業員などへの承継の場合は、もともと経営者になる意識をもって入社・就業してない場合がほとんどなので、早めのアナウンスと本人の意思確認と了解をとりつけておく必要があります。また現経営者の親族の了解も重要となります。そして今後の会社の方向性なそ経営方針の確認を十分に行っておくべきです。

Point.2

後継者への自社株式、事業用資産の集中

後継者が安定して経営をしていくためには事業用資産や自社株式(2/3以上が望ましい)を集中させて承継することが重要です。ただし親族外承継の場合は後継者に株式を買い取るほどの資金がないケースが多いです。

この問題には会社の将来性を担保に金融機関からの融資などを利用したMBO(マネージメント・バイ・アウト)の手法や、株式を取得するための受け皿会社、SPC(特別目的会社)を設立し取得する方法などがあります。また経営承継円滑化法を活用し、株式会社日本政策金融公庫から後継者への融資を活用できる場合もあります。

Point.3

個人補償・担保の処理

現オーナー経営者の個人補償について、後継者も連帯保証人に加わることを求められる場合があります。

オーナー経営者は事業承継にむけて債務の圧縮に努めるとともに金融機関との交渉や後継者の負担に見合った報酬の設定などの配慮が必要です。

外部の人材や企業へ譲渡する方法です。

| メリット | デメリット |

|---|---|

|

|

Point.1

自社の磨き上げ

より価値が高く「売れる」会社にするべく、会社の魅力の磨き上げが重要になります。業績の改善、無駄な経費支出の削減、オーナーと企業との線引きの明確化に努めることや、会社の知的資産・強みの認識と見える化などが重要になります。

Point.2

各支援機関、専門の仲介機関の利用

希望の条件などの希望にあう買い手をみつけるにはM&Aの専門的ノウハウを持っている、金融機関、税理士、公認会計士、弁護士、商工会議所、商工会、M&A業者などの仲介機関に相談したり。マッチングの支援を行っている事業引継ぎ支援センターの利用などを検討しましょう。

Point.3

秘密保守が大前提

M&Aの交渉が進む前に、会社内にM&Aの情報が漏れると、従業員は疑心暗鬼を生み、混乱は避けられなくなります。また、社内ばかりでなく社外に情報が洩れることにより、ライバル会社との戦略上不利な状況に陥る可能性もあります。円滑にM&Aを進めるためには、初期段階においては秘密裏に交渉を進めることが必要不可欠となります。

事業承継は、それぞれの会社にそれぞれの事情があり、その対策は長期にわたる場合がほとんどです。その対策を実行するには、計画的に様々な問題を解決していかなくてはなりません。そのため計画書は必須であると考えます。

事業承継・相続対策を行う上で最も基本的な基礎要因として、会社・事業が黒字経営でなくてはなりません。せっかく、新経営者様に事業を引き継ぐのに、その事業が赤字、借金まみれでは、モチベーションも上がりません。黒字経営の羅針盤として、経営計画者は必要不可欠です。

同族会社の税務上の株価は特殊な計算方法で算定されます。気を付けないと業績が下がっているのに株価が上がるという場合だってあるのです。経験豊富な税理士が意図的にその価額を下げるアドバイスを行います。

経営者様は、さまざまの知識、経験を必要とします。新経営者様の悩みの一つとして、その広域的な知識が不足していると言うことが挙げられます。多忙な新経営者様はその知識を効率的にかつ広域的に習得しなければなりません。

弊社は士業集団エベレストグループの一員であるため、税務、会計はもとより、法務、総務、労務等の分野について、税理士、司法書士、社会保険労務士、行政書士が一人ひとりの新経営者様の実情に合わせて、知識の習得をサポートします。

| 事業承継顧問 | 月額20,000円〜 |

|---|

上記金額はあくまでも目安です。ご相談のうえ、顧問料を決定いたします。

現経営者も、過去の経営者からの経営資源を引き継ぎ、過去の売上規模のままの人件費、設備費が足枷になっていた。

業績は悪化の一途。後継者は決定していなかった。このままでは、事業を継続することは困難であった。

親族である新経営者が、会社に入社。

徹底的な合理主義、非効率的な売上経路の見直し、設備の縮小、パート社員の活用、売上アップのための新商品開発。

これらの対策を実行する為の指針となる経営改善計画を作成。

今まで節税の為に関連会社を数社設立していたが、経営判断をし易い様にこれらの会社を組織再編による合併を行い統合。

経営判断の元となる管理会計としての月次決算書の見直しを行う。

研修制度の充実を図る。

主要な販売店には現経営者がしっかりしたフォローを継続。

現経営者と、新経営者の業務を分担し、お互いを尊重し合い、現在も業績良好で頑張っている。

現経営者は高齢となり、親族には後継者が居ない。

業績は好調であったが、その為株価は高止まり。新経営者への株の売却が思う様に進まないでいた。

以前から打診をしていた従業員の一人を後継者に決定。

前述した様に業績の良い会社であった為、株価が比較的高額であった。

しかしリーマンショックの影響で業績が一時的に悪化したのを機に、役員退職金を支払う。

その際、現経営者の私的な土地の上に会社所有の建物があった為、退職金の一部としてこれを現物支給として支払う。

退職金の支払いにより株価を意図的に下げ、まずは過半数を新経営者に売却。新経営者の株の購入資金は銀行からの個人としての借入で賄う。

その後、現経営者は相談役に退き、名実ともに新経営者が、代表取締役社長となる。

毎月の経営会議に参加することで、円滑に事業承継が進む様に援護を行う。

以前にも増して現在も、業績は好調である。

法人の業績は好調であり、後継者にも順調に経営権は移譲されていた。

問題は、以前から繰り越されていた前経営者の会社への貸付金数千万円。

相続税を試算すると、その貸付金のために数百万の相続税の負担増となっていた。

相続人、さらにその子供たちに毎年根気よく貸付金の贈与を行う。

その際、贈与証書、会社の議事録を作成し、贈与事実が税務当局に否認されないよう対策も行う。

法人の業績は好調であったが、以前の役員退職金支払い時に生じた税務上の繰り越し赤字もあったため、

思い切った役員報酬額の削減を行う。(役員報酬のコントロール)手取り不足額は、貸付金を取り崩し賄い、一石二鳥。

会社への貸付金は贈与の活用により0円となり、その他の資産は自宅兼店舗のため、小規模宅地の特例を使い相続税の課税価額をさらに圧縮。相続税の心配は不要となる。